Poucas empresas ilustram tão bem a transformação silenciosa da economia dos Estados Unidos quanto a EMCOR Group. Enquanto o debate público gira em torno de inteligência artificial, data centers, reshoring industrial e transição energética, a EMCOR opera em um nível menos visível — e exatamente por isso mais essencial. Ela não projeta chips, não desenvolve modelos de IA e não vende software. Ela constrói, instala, mantém e faz funcionar a infraestrutura física sem a qual nada disso existe.

Essa diferença é central para entender a tese. EMCOR não é uma aposta em tecnologia; é uma aposta na materialização da tecnologia.

O negócio, sem romantização

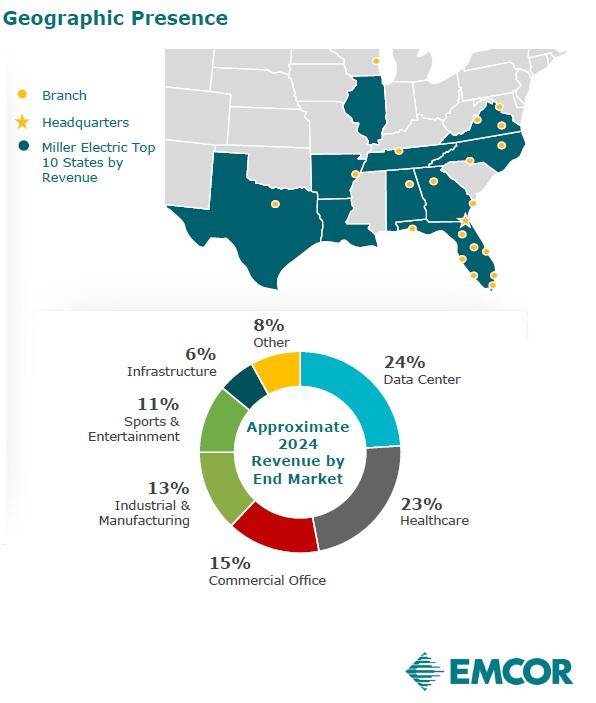

A EMCOR é uma das maiores contratadas especializadas dos Estados Unidos, atuando em serviços elétricos, mecânicos, construção pesada, manutenção predial e serviços industriais. Seu modelo é descentralizado, apoiado em mais de cem subsidiárias operacionais, cada uma profundamente enraizada em mercados regionais e setoriais específicos. O resultado é uma empresa com escala nacional, mas execução local — algo raro em um setor historicamente fragmentado.

A receita anual já se aproxima de US$ 17 bilhões, e cerca de 97% dela é gerada dentro dos EUA. Isso importa. Em um ambiente de tensões geopolíticas, tarifas e incerteza cambial, a EMCOR é essencialmente um play doméstico, diretamente ligado ao ciclo de investimento americano.

O que mudou nos últimos anos

Durante décadas, empresas como a EMCOR foram tratadas como cíclicas puras: dependentes de construção comercial, sensíveis a juros e vulneráveis a recessões. Essa leitura está incompleta.

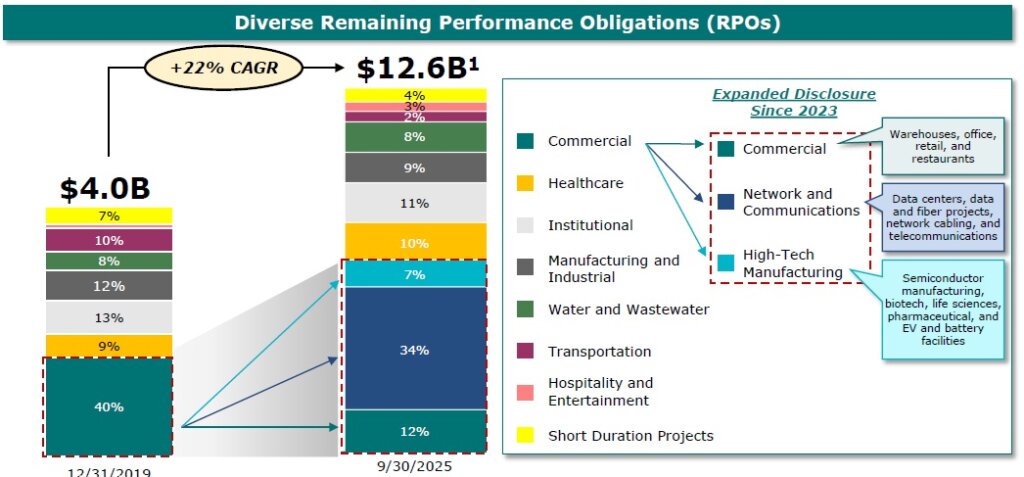

O mix de demanda mudou. Hoje, uma parcela crescente do backlog vem de data centers, infraestrutura elétrica crítica, retrofit de plantas industriais, hospitais, utilities, água e saneamento. Não se trata apenas de novos projetos, mas de sistemas cada vez mais complexos, intensivos em energia, redundância e segurança operacional. Isso elevou o ticket médio, aumentou a duração dos contratos e, mais importante, melhorou margens.

O backlog (RPO) atingiu aproximadamente US$ 12,6 bilhões, um recorde histórico, com crescimento próximo de 30% em relação ao ano anterior. Esse número não é marketing: ele representa receita contratada, com alta visibilidade para 2026 e parte de 2027.

Crescimento com qualidade — e caixa

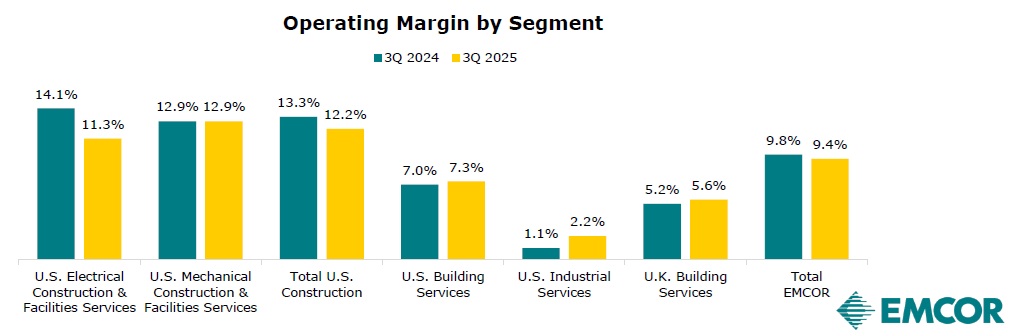

Nos últimos doze meses, a EMCOR entregou algo que poucas empresas industriais conseguem ao mesmo tempo: crescimento orgânico consistente, expansão de margem e forte geração de caixa.

A margem operacional consolidada gira em torno de 9–10%, acima da média do setor. Segmentos como elétrica e mecânica já operam confortavelmente em dois dígitos. O crescimento não veio de alavancagem financeira: a empresa praticamente não tem dívida líquida relevante e gera caixa suficiente para financiar aquisições, dividendos e recompras de ações.

Em 2025, o guidance de lucro por ação foi elevado para a faixa de US$ 25,00 a US$ 25,75, refletindo tanto a execução operacional quanto a integração bem-sucedida de aquisições recentes, como a Miller Electric. Vale destacar: essas aquisições foram feitas majoritariamente com caixa próprio, sem deteriorar o balanço.

Gestão e disciplina de capital

Anthony Guzzi comanda a EMCOR há quase 15 anos como CEO. Não é um executivo de apresentações brilhantes, mas de execução. A empresa demonstra disciplina clara na alocação de capital: compra ativos quando fazem sentido estratégico, vende operações periféricas quando não agregam retorno ajustado ao risco e evita crescer por vaidade.

A venda da operação no Reino Unido é um bom exemplo. Em vez de insistir em uma presença internacional marginal, a EMCOR optou por concentrar recursos no mercado americano, onde tem escala, vantagem competitiva e demanda estrutural.

Valuation: onde está o equilíbrio

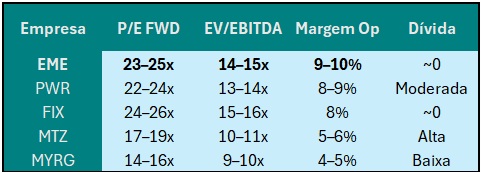

A EMCOR não está barata. Com um múltiplo de lucro futuro na faixa de 23–25 vezes, o mercado reconhece a mudança estrutural do negócio. A pergunta relevante não é se o múltiplo é alto em termos absolutos, mas se ele é justificável.

Assumindo crescimento sustentável de lucro entre 7% e 9% ao ano — em linha com o crescimento orgânico mais aquisições seletivas — e margens estáveis, um valuation justo converge para a região de US$ 540 a US$ 560 por ação em um cenário base. Preços acima disso passam a embutir continuidade perfeita do ciclo de data centers e ausência total de compressão de múltiplos.

Em outras palavras: o papel pode continuar subindo, mas o retorno esperado se torna mais dependente de execução impecável e de um ambiente macro benigno.

Comparação com pares

Quando comparada a outras empresas de infraestrutura e contratação especializada, a EMCOR se posiciona como um ativo premium. Tem margens superiores às de players mais alavancados, menor risco financeiro que concorrentes agressivos e maior diversificação de receitas do que empresas excessivamente expostas a um único segmento, como transmissão elétrica ou HVAC.

Isso não significa que seja a mais barata do grupo. Significa que o mercado paga pela previsibilidade, pelo balanço limpo e pela capacidade de atravessar ciclos sem diluição ou estresse financeiro.

Riscos que não devem ser ignorados

O principal risco não é operacional, mas cíclico. Uma desaceleração abrupta no investimento em data centers ou um choque macro severo nos EUA afetaria volumes e margens. Além disso, o setor enfrenta escassez estrutural de mão de obra qualificada, o que pode pressionar custos salariais.

Há também o risco clássico de toda empresa bem-sucedida: pagar caro demais em aquisições no auge do ciclo. Até agora, a EMCOR tem evitado esse erro, mas é um ponto permanente de vigilância.

A tese, sem exageros

EMCOR não é uma ação de narrativa. Não promete disrupção nem crescimento exponencial. Sua força está naquilo que raramente vira manchete: execução consistente, contratos longos, demanda recorrente e disciplina financeira.

Ela se beneficia diretamente de tendências que não dependem de modismos — eletrificação, infraestrutura digital, modernização industrial e serviços essenciais. Mesmo que o entusiasmo em torno de IA diminua, os data centers construídos precisarão ser mantidos, ampliados e tornados mais eficientes. Hospitais, fábricas e redes elétricas continuarão demandando serviços especializados.

Conclusão

EMCOR Group representa um tipo específico de investimento: aquele que não chama atenção pelo discurso, mas se impõe pelos números. Não é uma aposta assimétrica de curto prazo, nem uma barganha esquecida pelo mercado. É uma empresa madura, bem gerida, com posição estratégica clara na economia real americana.

Para o investidor de longo prazo, ela faz sentido como posição estrutural em infraestrutura e industriais. Para o investidor tático, o preço importa — e pontos de entrada abaixo do valor justo oferecem assimetria mais favorável.

A EMCOR não constrói o futuro. Ela garante que o futuro funcione.

Aula Jean!!! Bela análise!

Excelente!!

Excelente!

Interessante! Obrigado!