Fiz o seguinte questionamento nos meus grupos free e no de minha mentoria:

Sobre o Ibovespa, você acredita que é momento de:

Comprar

Vender

Ter cautela e se proteger

Foram 1.410 respostas, sendo que 406 (28,8%) disseram Comprar, tivemos 187 (13,2%) que responderam vender e a grande maioria, 817 (57,9%) responderam Ter Cautela e Se Proteger

Sinceramente, eu já imaginava a resposta

Dos últimos 18 pregões, foram 16 altas no Ibovespa, sendo que os 2 pregões negativos, foram quedas irrisórias (0,25% e 0,32%).

O índice Small Caps também não é muito diferente, subindo 11,77% desde do último fundo.

Era natural a resposta de vocês de ter cautela. Também estou pensando assim.

Indicadores de sobrecompra (estocástico e IFR) estão “gritando”, o que inibe novas compras.

Só que ao mesmo tempo, o cenário macro melhorou muito nos últimos dias e não tem nada que me indique tecnicamente que é venda, muito pelo contrário.

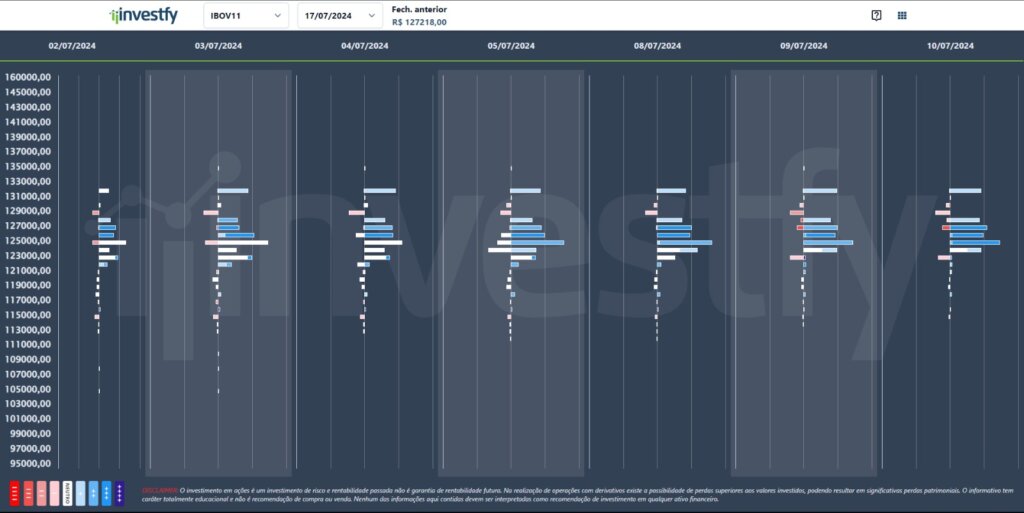

Notem que o SONAR do Ibovespa, que já indicava muita compra anteriormente, ainda segue comprador.

Da mesma forma, o SONAR do ETF SMAL11 também continua comprador.

Desta forma, decidi que quero continuar com minhas posições vencedoras, porém não estou confortável com o risco envolvido. Não quero devolver meus ganhos.

Uma coisa que nos ajuda neste cenário, é que “nunca antes na história deste país” o hedge por opções esteve tão barato.

Não estou brincando. Acompanho o mercado de opções há muitos anos. Comecei a operar em 2006.

Nunca vi um nível de volatilidade implícita (IV) tão baixo como os recentes.

Menor o IV, mais “baratas” ficam as opções (calls e puts) usadas para proteção.

Tem como sim você se proteger, sem comprometer a rentabilidade de sua carteira e é isto que vou mostrar em 5 passos.

Primeiro Passo: Você se conhece?

É indispensável que o investidor, ou operador de mercado conheça não só a sua carteira, mas também compreenda o tamanho do risco que está disposto a aceitar.

Muitos investidores são psicologicamente afetados com variações mensais negativas de 2% a 3%. Já outros, aceitam tranquilamente variações de 15% a 20% no seu patrimônio sem que isto lhe afete emocionalmente. Independente da quantia alocada por cada investidor, é fundamental pensar o quanto este valor é importante para você.

Costumo dizer que quanto mais jovem for o indivíduo, maior é a predisposição dele a aceitar riscos de perdas financeiras. Um investidor de 25 anos, provavelmente terá mais tempo para conseguir se recuperar de perdas financeiras do que um investidor de 80 anos. Com isto, possivelmente o jovem não será tão afetado psicologicamente por perdas da mesma forma que um senhor aposentado.

Então, não sou eu que tenho que decidir sobre a sua tolerância a risco. Você já deve ter notado que muitas coisas no mercado financeiro são contingenciais e subjetivas. Praticamente não existe uma única forma de aplicar o conhecimento. Não é que nem um bolo, que você junta os ingredientes e está pronto.

Se você for tentar aplicar fórmulas prontas, provavelmente terá resultados pífios ou até incorrerá em prejuízos. Com o tempo você vai descobrindo o risco que está disposto a assumir e vai adaptando sua carteira a sua realidade.

Segundo Passo: É hora de fazer proteção?

Já ouviu alguém dizer que não adianta colocar cadeado na porta depois dela ter sido arrombada?

Pois é, seguros nos fazemos no momento que está tudo bem.

Imagina que você acabou de comprar um Porshe de 1 milhão. Você vai fazer o seguro depois que o Porsche for roubado ou quando estiver batido? Claro que não!

A mesma coisa é sua carteira de ações. Devemos fazer a proteção quando está tudo indo muito bem.

No mercado tem uma coisa interessante. No momento em que está todo mundo “desesperado” querendo se proteger, é quando as opções para seguro estão mais caras.

Quando falamos de opções, existe um conceito muito importante chamado de Volatilidade Implícita. Ela metrifica quanto risco tem embutido no ativo ou mercado pelo prêmio das opções.

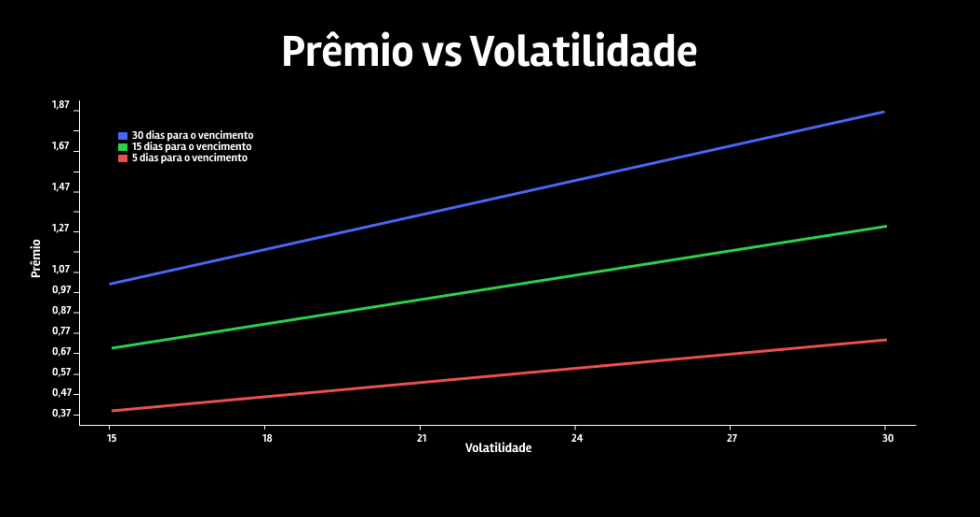

Quanto maior o nível de volatilidade implícita, maior o prêmio das opções, ou seja, mais caro será montar a proteção de carteira.

No gráfico abaixo, presente na página 178 do meu livro de opções, isto fica evidente.

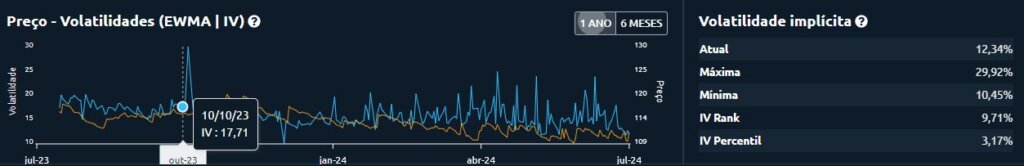

Hegler, mas como identifico se a volatilidade implícita está baixa?

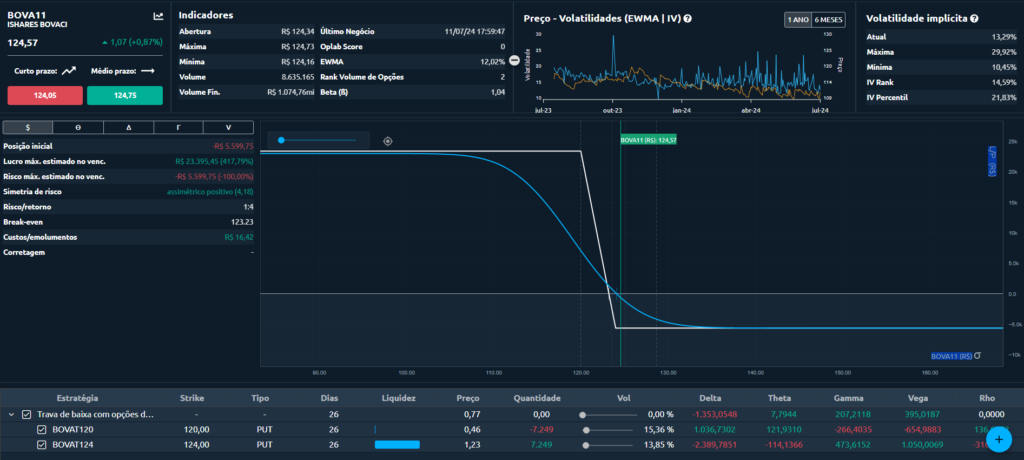

Veja a imagem abaixo. Nela temos a volatilidade implícita das opões de BOVA11. O IV atual está em 12,34%, sendo que o IV Percentil é de 3,17%, indicando que nos últimos 252 pregões, só em 3,17% dos pregões (8), tivemos o IV inferior a de agora.

Moral da história é que está “barato” montar estruturas de opções.

Terceiro Passo: Como saber o tamanho da posição que devo montar para proteger a minha carteira?

Antes de saber a quantidade de estruturas de proteção que você precisa montar para proteger a carteira, é necessário saber o nível de sua exposição.

Existe um conceito que todo investidor deveria saber. Chama-se de beta.

Ele é o resultado da sensibilidade de certo ativo com um índice, como o próprio Ibovespa.

Ele mede qual seria a variação do ativo, quando o Ibovespa variar, 1% por exemplo.

A partir de dados estatísticos é possível chegar ao beta de cada ativo. Ele é bastante utilizado como uma medida de risco, para verificar como a sua carteira pode se comportar com as variações do mercado.

Em várias plataformas gratuitas você consegue verificar o beta do ativo. É só pesquisar no google.

Interpretação do Beta

“O Beta pode ser maior que 1, igual a 1 ou menor que 1.

Beta > 1: O ativo é mais “arriscado” do que o mercado, ou seja, a volatilidade dele tende a ser maior do que o Ibovespa.

Beta =1: O ativo se movimenta de forma muito parecida com o mercado. Quando o Ibovespa subir 2%, ele deve subir muito próximo a isso.

Para aplicar o beta na sua carteira:

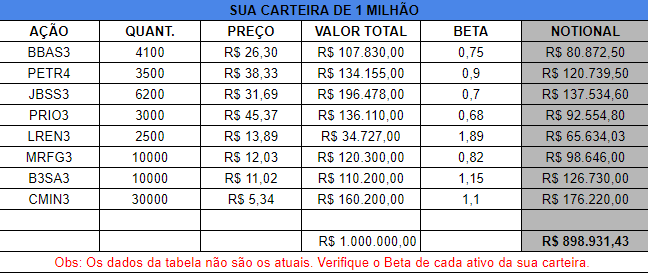

Imagine que sua carteira é a que está abaixo.

Adicionando o Beta a cada ativo, multiplicando pelo valor total de cada ativo, você acha o valor total da sua carteira “betizada”.

É este valor total do Notional da sua carteira. É o que tem que ser protegido.

Neste exemplo, sua carteira de 1 milhão tem exposição de R$ 898.931,43 em relação ao Ibovespa.

Caso você se proteja com opções de BOVA11, que replica o desempenho do Ibovespa, é este o tamanho do hedge que tem que ser montado.

Quarto Passo: Como identificar quais níveis de Ibovespa devo proteger e qual estrutura montar?

Sugiro você utilizar gráficos para identificar os pontos importantes de suporte, resistência e alvos de correções. Isto vai te economizar dinheiro e também ser mais preciso na proteção.

Você pode fazer no gráfico do Ibovespa e depois montar uma regra de 3 para identificar os pontos de BOVA11 que são equivalente, ou ir direto para o gráfico do próprio ETF BOVA11, que replica o desempenho do Ibovespa.

No gráfico acima, com conhecimentos técnicos básico, é possível inferir que uma correção de 50% do último movimento de alta seria normal.

Lá também está em confluência com uma média diária de 21 períodos e uma antiga região de suporte. Sendo assim, o alvo de uma correção é 120,00 de BOVA11, que representa aproximadamente 123.500 mil pontos do Ibovespa.

Nos 120 é o alvo. Imagino que você queira proteger a partir dos R$ 124,00 de BOVA11, que vai dar aproximadamente 127.700 pontos do Ibovespa.

Para calcular a quantidade de estruturas, você vai pegar o NOTIONAL da sua carteira, que no exemplo anterior é de R$ 898.931,43 e dividir por R$ 124,00.

Logo, você tem R$ 898.931,43 / 124 = 7.249,45 estruturas.

A estrutura que identifico como interessante para o momento é uma trava de baixa com puts (opções de venda)

Segue simulação com a quantidade exata da necessidade de hedge:

Você pode escolher período mais curto para proteções. Existem opções semanais, mas só indico usar se você realmente acreditar que está na iminência da correção.

Neste caso acima, você se protege por mais de 30 dias pelo custo de R$ 5.599,75. Esta proteção só vale até os 123.500 mil pontos do Ibovespa, aproximadamente, mas ela vai te dar tempo para pensar tranquilamente em caso de uma queda do índice nos dias subsequentes.

Com aproximadamente 0,55% do total da sua carteira, você protege e fica tranquilo para surfar mais altas.

Quinto Passo: Financiando o custo da proteção

Você pode financiar o custo da sua proteção. Uma dica que dou é efetuar vendas cobertas de calls muito fora do dinheiro (OTM) de ativos que você tenha em carteira e que tenha liquidez em opções.

Isto vai te dar recursos para você financiar o hedge.

Esta estratégia é de rentabilização de carteira com opções, sendo que no caso específico, você pode usar para custear a proteção.

Sobre isto, falarei mais em outros conteúdos.

Conclusão:

Opções não foram feitas só para alavancagem. Elas servem para proteção e sugiro que sejam usadas para este fim, sempre que necessario.

Espero que tenham gostado. Forte abraço!

Que aula ! Grato por compartilhar em uma abordagem tão consisa e pratica!

Que bom que gostou Thiego. Qualquer dúvida, só falar.

Abração!

Excelente! O mercado financeiro é o lugar onde, quando você mais precisa de um seguro, é justamente quando ele está mais barato.

Objetivo e prático!!! Como sempre!!!

TOP!!

Ótima explicação

Isso é ouro, obrigado por compartilhar este conteúdo conosco sobre proteção de carteira com opções!

Show de bola, didático e direto ao ponto. Obrigado por compartilhar idéias e conceitos.

Estudo a tempos o mercado, mas realmente a forma com que ele sempre coloca as coisas fica simples de entender e fazer. Obrigado por compratilhar.

A propósito, fiz uma planilha para calcular o beta para esta operação, então caso alguém queira usar, segue o link: https://docs.google.com/spreadsheets/d/1fYk3ExJaYVd6oANW9HU6_kHS4EcI67adJVFar2rBlX0/edit?usp=sharing

operar de forma inteligente. gosto disto

Excelente conteúdo!

Excelente abordagem Hegler, muito didática. Todo investidor deveria utilizar essa aplicação das opções para se proteger em determinados cenários. Abs.