Sobre a Unipar

Fundada em 1969, a Unipar é uma empresa pioneira no setor petroquímico brasileiro, com destaque na produção de cloro, soda cáustica e PVC. Sua trajetória de crescimento inclui aquisições estratégicas como a da Carbocloro em 2013 e da Solvay Indupa em 2016, consolidando sua presença na América do Sul.

Com plantas industriais no Brasil (Cubatão, Santo André e Camaçari) e na Argentina (Bahía Blanca), a Unipar atende a setores essenciais como construção civil, saneamento básico, papel e celulose, têxtil e alimentos.

É a maior produtora de cloro e soda da América do Sul e a segunda de PVC.

O desempenho da Unipar é caracterizado por sua natureza cíclica, fortemente atrelada ao cenário macroeconômico mundial. A receita é influenciada pelos preços internacionais de soda cáustica, cloro e PVC, enquanto os custos são por matérias-primas essenciais (sal e etileno) e pelo alto consumo de energia elétrica.

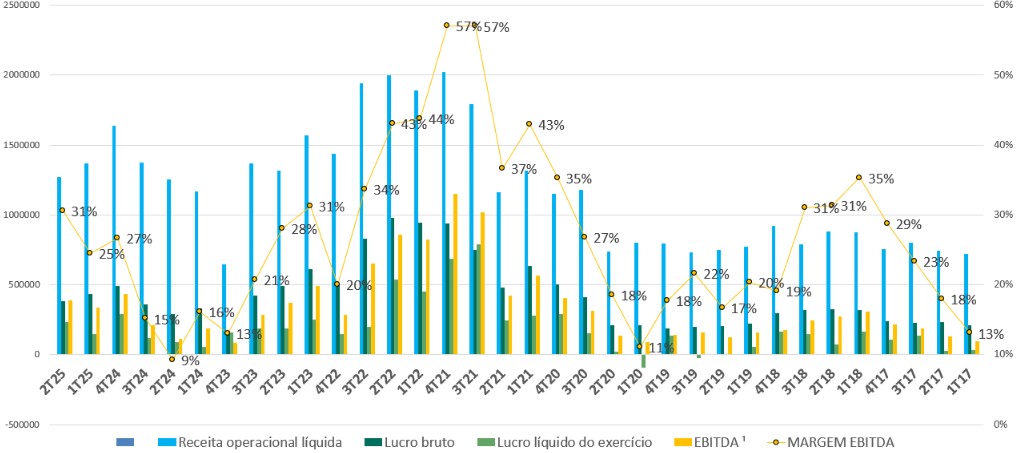

Mesmo em ciclos de baixa, como o atual, a companhia demonstra resiliência, mantendo margens brutas entre 25% e 30%, margem Ebitda por volta dos 22%, lucro líquido positivo todos os trimestres e forte geração de caixa.

O período pós-pandemia (2020-2021) foi excepcional para a empresa, que se beneficiou de um aumento expressivo nos preços de seus produtos: a soda cáustica valorizou cerca de 210% e o PVC, 145%. Isso resultou em um EBITDA recorde de R$ 3,1 bilhões em 2021, com margem de 50,3%, demonstrando uma notável alavancagem operacional.

A distribuição de proventos também foi destaque, com um Dividend Yield superior a 16% em 2021 e uma bonificação de 10% em 2022.

Após esse ciclo extraordinário, a empresa enfrenta um cenário desafiador.

A planta de Bahía Blanca, enfrentou longas paralisações em 2023/2024 devido a eventos climáticos, em 2025 ainda enfrenta interrupções parciais.

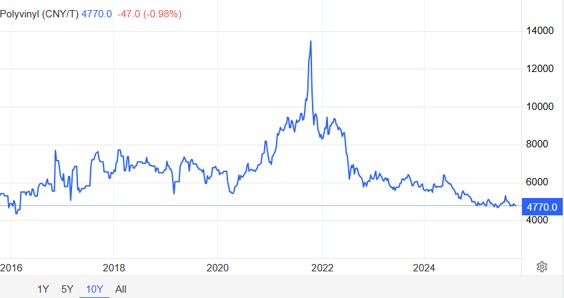

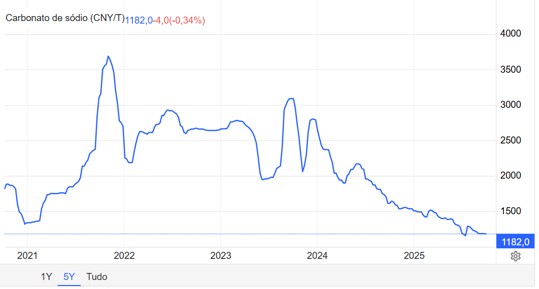

O preço do PVC esta nas mínimas dos últimos 10 anos e o preço do carbonato de sódio (somente referência para o preço Soda Caustica) esta nas mínimas dos últimos 5 anos.

Mesmo o preço da soda ter recuperado 24% do começo de 2024 até junho 2025, o preço ainda se encontra em valores desafiadores, refletindo o desequilíbrio entre oferta e demanda global.

Resultado de 2024:

Com um cenário desafiador de preços, entregou um forte crescimento de resultados em 2024, impulsionado por volume, redução de custo fixo e ganhos de eficiência.

Em 2024, a receita líquida da companhia atingiu R$ 5,4 bilhões, com 74,1% originados no Brasil, 22,2% na Argentina e 3,7% em outros mercados.

Resultado 2T25:

•Receita Líquida: R$ 1,27 bi -7% vs. 1T25 +2% vs. 2T24 – Acumulado 1S25: R$ 2,64 bi +9% vs. 1S24.

•EBITDA Ajustado Recorrente: R$ 306 mi -14% vs. 1T25 +110% vs. 2T24.

•Margem EBITDA Ajustada Recorrente: 23% (vs. 26% no 1T25)

•Lucro Líquido Ajustado: R$ 125 mi -17% vs. 1T25 – Acumulado 1S25: R$ 382 mi +163% vs. 1S24.

•Geração de Caixa Operacional: R$ 526 mi no 2T25 e R$ 683 mi no 1S25

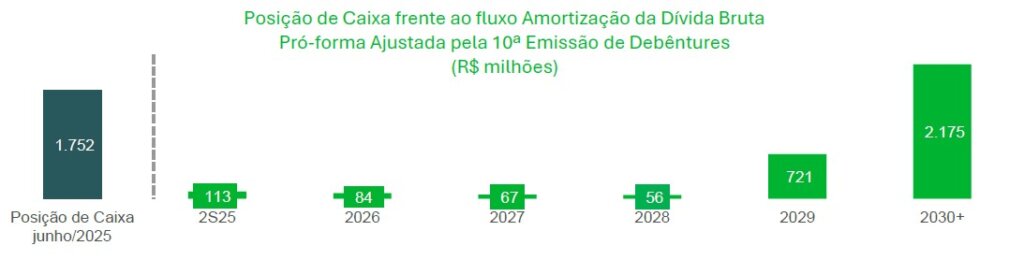

•Divida e alavancagem: Historicamente, a empresa mantem a dívida líquida baixa ou negativa, e nesse 2T25 a dívida líquida de R$ 1 bilhão é a maior dos últimos dez anos, mas representa uma alavancagem confortável de 0,76x (Dívida Líquida/EBITDA), com 91% dos vencimentos para após 2029.

Esse aumento da divida está diretamente ligado a investimentos em projetos de modernização da planta de Cubatão (prevista para o fim de 2025), geração própria de energia, aumento da capacidade em Camaçari (concluído no 4T24) e a instalação de novos eletrolisadores em Santo André (prevista para o 2S26).

Abaixo o resultado histórico desde 2017.

Abaixo a posição de caixa e sua divida liquida com a emissão de debênture de julho

Seus produtos no mercado brasileiro:

O Brasil esta limitado à capacidade produtiva e estagnação da indústria petroquímica dos últimos anos, além disso, vem perdendo cada vez mais espaço para a importação.

Atualmente importa cerca de 58% de soda Caustica e 44% de PVC de toda sua demanda.

No final de 2024, o governo aprovou o aumento do Imposto de Importação para uma lista de produtos químicos, incluindo polímeros como o PVC, no entanto em maio de 2025, a Resolução Gecex nº 737, elevou a alíquota de importação de PVC-S dos EUA de 8,2% para 43,7%, motivado pela indústria nacional que alegava práticas de comércio desleal (dumping) do EUA.

A importação dos EUA despencaram mas migraram para outros países, principalmente Egito.

Até Julho de 2025 as importações de PVC do Brasil aumentaram 13% YoY, isto foi explicado principalmente por um aumento nas importações do Egito (+US$ 7,56 milhões ou 591%), Colômbia (+US$ 2,44 milhões ou 12,9%) e Alemanha (+US$ 627 mil ou 195%).

O que aparentemente poderia ajudar a UNIPAR na verdade surtiu muito pouco efeito, mas precisamos aguardar o resultado do 3T25 para se ter uma ideia do impacto.

O que pode contribuir com o crescimento da UNIPAR no curto prazo:

•Recuperação na Argentina: A estabilização e o crescimento da economia argentina podem impulsionar os resultados da planta de Bahía Blanca, que hoje representa 21% da receita líquida.

•Potencial Aquisição (M&A): A Unipar está em avaliação para adquirir ativos da Braskem. Uma negociação provável envolve a planta da Braskem em Santo André, vizinha da Unipar. Este movimento é considerado estratégico, pois geraria sinergias e reduziria custos com a verticalização do fornecimento de etileno, já que a Braskem único produtor de etileno no Brasil.

Pares EUA e Brasil:

A Olin Corporation, uma das maiores empresas produtoras de Cloro, soda e PVC do mundo, vem apresentando uma recuperação no preço desde o 1 trimestre de 2025.

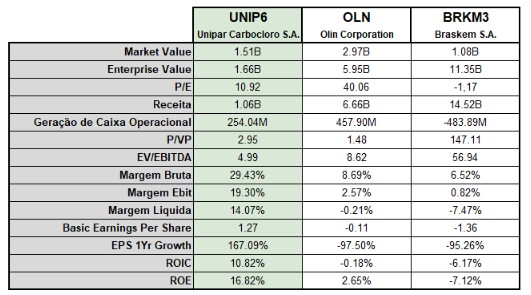

E abaixo uma tabela comparativa de indicadores fundamentalistas entre UNIPAR, OLIN e Braskem.

Abaixo uma matriz de sensibilidade do preço justo de UNIPAR:

Partindo de uma premissa bastante conservadora, com o WACC atual de 14,05% a uma taxa de crescimento mínima de 5% ≈ inflação, até perpetuidade, teríamos um preço justo por volta de R$ 65,00.

Precificando uma queda do juros e melhora dos preços das comodities para os próximos anos, ainda temos espaço para upside, mesmo tendo subido mais de 80% em 2025.

Conclusão: Desempenho Sólido em um Cenário Competitivo

O setor de atuação da UNIPAR enfrenta um momento de grande desafio, pressionado tanto pelo cenário macroeconômico global quanto pelo aumento da oferta de produtos químicos e polímeros de competidores como Índia, China e Sudeste Asiático. Apenas como exemplo, as exportações chinesas de PVC cresceram 47,7% no primeiro semestre de 2025 em comparação com o mesmo período de 2024, evidenciando a intensidade da concorrência e aumento de oferta.

Apesar do contexto adverso, a UNIPAR se destaca como uma empresa de excelência. Embora conservadora em seus investimentos, a companhia demonstra uma notável capacidade de entregar retornos robustos, com médias de 30% de ROE e 29% de ROIC nos últimos dez anos.

Diante da dificuldade para um crescimento acelerado e ganhos de market share nos próximos anos, a estratégia da empresa de focar na otimização de suas operações — por meio de ganhos de eficiência, produtividade e redução de custos — mostra-se acertada.

Portanto, a principal expectativa para a UNIPAR é que ela se consolide cada vez mais como o que já provou ser: uma sólida geradora de caixa e uma excelente pagadora de dividendos para seus acionistas.

Grande abraço sócios.

Excelente

👏👏

Muito bom Bizari… muito bom, otimo texto

Obrigado TG

Excelente, parabéns Ricardo!

Texto de qualidade e rico em informação! Parabéns e obrigado!

Bela análise Ricardo!!

Quando der, escreve aqui aquela análise de respeito sobre Jales Machado 😉

Forte abraço!

Boa mestre, eu ia aguardar o próximo resultado mas falta um mês ainda